Die Startup-Auditierung ist ein wissenschaftlich fundierter an eine Due Diligence angelegter aus 100 Fragen zu den Unterkategorien Produkt, Markt, Finanzen, Team und Legal bestehender Fragebogen, der alle Daten erfasst, die für Investoren interessant sind.

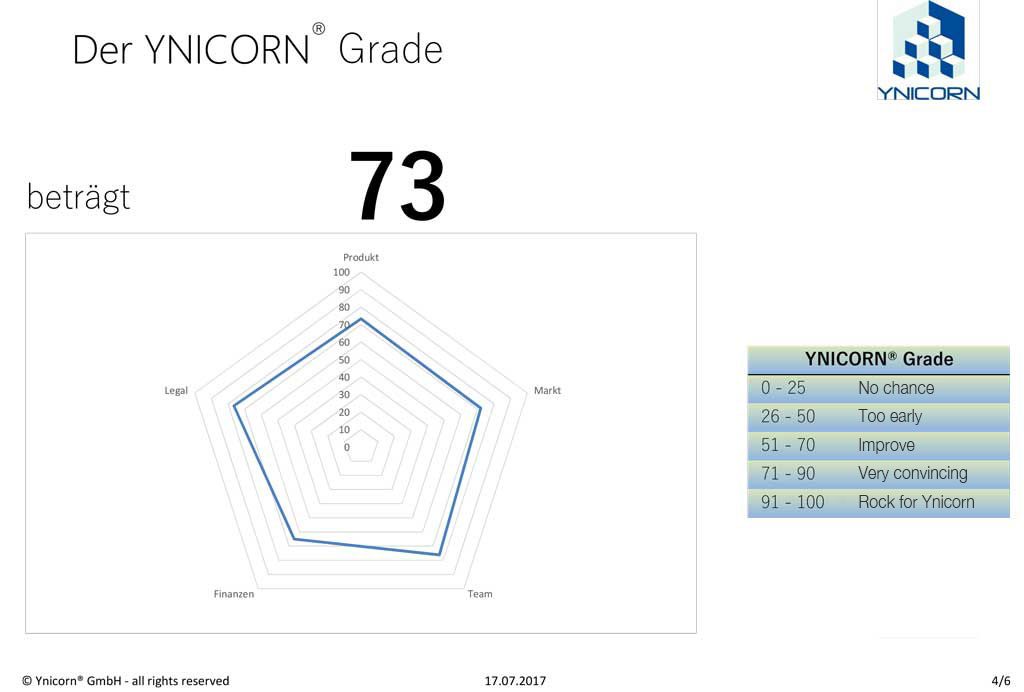

Der von uns entwickelte YNICORN Grade zeigt auf, wie reif das Startup für Investments ist. Wir bewerten die Teilbereiche Produkt, Markt Team, Legal und Finanzen mit einem Reifegrad zwischen 0-100 Punkten. Des Weiteren ermitteln wir den Ynicorn–Grad, der ein zusammenfassenden Wert zwischen 0-100 feststellt.

Professionelle Investoren haben Kriterien entwickelt, die für Sie so wichtig sind, dass sie bei deren vorliegen Abstand von einem Investment nehmen. Diese Kriterien werden als „Deal Breaker“ bezeichnet. Bei allen potentiellen Deal-Breaker handelt es sich um im Laufe der Jahre wirklich aufgetretene Gründe, warum ein Investor nicht investiert hat.

Anbei habe wir Ihnen 10 unserer über 100 identifizierten Deal-Breaker beispielsweise angeführt:

- Das Startup besteht auf die Unterzeichnung einer Geheimhaltungsvereinbarung, bevor ein Pitch-Deck an den Investor geschickt wird

- Einer der für die Geschäftsentwicklung benötigten Gründer hält keinen fairen Geschäftsanteil am Startup

- Unqualifizierte Freunde oder Familienangehörige besetzen Management-Positionen des Startups

- Umfangreiche Nebentätigkeit des Kern-Teams oder Beteiligungen an Wettbewerbern

- Zwei der Gründer sind ein Paar

- Es gibt mit sehr hohen Investments ausgestattete Wettbewerber

- Zu viele Investoren sind mit sehr geringen Anteilen am Startup beteiligt

- Ein Software-Startup hat keinen Software-Entwickler im Gründerteam

- Ungeklärte Eigentumsrechte an dem geistigen Eigentum des Startups

- Dead-Equity Anteile im Startup sind größer 10 % (Anteile einer Person, die weder durch Geld- oder Zeiteinsatz zum Startup-beiträgt (z.B. ausgestiegene Gründer))

- Bereits investierte Investoren gehen bei einer weiteren Finanzierungsrunde ohne wirklich überzeugenden Grund nicht mit

Diese Deal-Breaker sind für institutionelle Investoren wie Fonds und VCs noch wichtiger als für Business Angels.

Bei der Startup-Beratung haben sich im Laufe der Jahre einige Punkte herauskristallisiert, die für professionelle Investoren besonders wichtig sind und die wir daher als (potentielle) Deal Breaker bezeichnen. Im schlimmsten Fall kann es ausreichen, dass einer dieser Punkte erfüllt wird, so dass der Investor sich gegen ein Investment entscheidet. So hart ist es leider manchmal. Werden mehrere potentielle Deal Breaker vorhanden, wird es aber sicherlich bei allen professionellen Investoren schwer eine Finanzierung zu erhalten. Daher sollten Sie versuchen, falls (potentielle) Deal Breaker bei Ihnen vorliegen, diese zu beseitigen oder zumindest Lösungsansätze zurechtlegen, bevor Sie einen professionellen Investor ansprechen.

Warum handelt es sich nur um „potentielle“ Deal-Breaker?

Investoren sind keine gleich handelnde homogene Gruppe, so dass einzelne Bewertungen eine unterschiedliche Gewichtung haben können oder für einzelne Investoren gar keine Deal-Breaker darstellen.

Jeder Professionelle Investor hat ganz eigene Kriterien entwickelt nach denen er in einem Startups sucht bevor er bereit ist zu investieren. Einige Kriterien sind aber für alle Investoren interessant. Wir versuchen durch unser Startup-Auditierung, Deine Deal Maker zu identifizieren, die Dich von der Masse der Startups abheben und die Du bei Investorengesprächen besonders hervorheben solltest.

Anbei habe wir Ihnen 10 unserer über 100 identifizierten Deal-Maker beispielsweise angeführt:

- Ein starkes, interdisziplinäres und motiviertes Team.

- Eine innovative Geschäftsidee.

- Ein deutlich besseres Produkt als die Konkurrenz.

- Hohes Wertsteigerungspotenzial.

- Anvisieren riesengroßer (Milliarden-)Märkte.

- Klare Alleinstellungsmerkmale.

- Genaue Kenntnis der Zielmärkte.

- Technologie umfassend geschützt.

- Staatliche Förderungen möglich.

- Du hast bereits gezeigt, dass Du mit wenigen Mittel skalieren kannst.

- Du hast eine klaren Exit Fokus

Das Vertragsmanagement-System nutzt eine Ordnerstruktur aus 21 Oberordner und 237 Unterordnern, die dem systematischen strukturierten Ablegen und Verwalten von Verträgen und Dokumenten für das Vertragsmanagement dient. Es besteht eine schnelle Recherchemöglichkeit und vereinfachtes Vertragscontrolling zur Überwachung von Fristen und (Vertrags-) Reporting, z.B. für Investoren. Es dient ebenfalls dafür Vertragsvorlagen systematisch zu sammeln und laufend zu vervollständigen. Dabei orientiert sich die Ordnerstruktur an einem Datenraum einer Due Diligence und damit auch an den Anforderungslisten eines potentiellen Käufers des Unternehmens im Rahmen einer Transaktion oder eines professionellen Investors in Rahmen einer Finanzierungsrunde.

Die Vorteile eines professionellen Vertragsmanagement bestehen vor allem darin, dass fehlende, unvollständige oder nicht unterschriebene Verträge bzw. Vertragslücken, z.B. unterbrochene Rechteketten, identifiziert werden und intern gesammelt oder von Dritten neu angefordert werden können, bevor diese z.B. in einer Due Diligence angefordert werden.

Sie können mit Ihrem Vertragsmanagement-Tool Ihre Produktivität durch eine erhöhte Übersichtlichkeit und Vollständigkeit der Daten in einem zentralen System speziell zugeschnitten auf die Bedürfnisse steigern. Sie finden relevante Verträge und Dokumente sofort, auch wenn diese von einem anderen Mitarbeiter bearbeitet, unterschrieben oder abgelegt wurden. Das (Vertrags-) Reporting, z.B. gegenüber Investoren, wird deutlich erleichtert.

Die Mitarbeiterfluktuation in Startups ist normalerweise recht hoch. Durch das Vertragsmanagement besteht eine einfache Auffindungsmöglichkeit der Verträge/Dokumente für Vertreter oder Nachfolger, falls der verantwortliche Mitarbeiter im Urlaub ist oder das Unternehmen verlassen hat. Ein Zusammentragen der Daten für Audits und ggf. Finanzierungsrunden und den Verkauf des Unternehmens entfällt, da sie strukturiert archiviert sind.

Ja. Es gibt eine konkrete Bedienungsanleitung wie die Verträge zu bezeichnen und abzulegen sind.

Nachdem wir die Deal Breaker und Deal Maker identifiziert haben, erstellen wir eine individuelle Interpretation, die auf Ihr/Euer Geschäftsmodell abgestimmt ist, und Euch Tipps gibt, wie Ihr konkret an Euren Dealbreakern arbeiten könnt und entsprechend ggf. Eurer Geschäftsmodell weiter entwickeln und verbessern könnt. Damit könnt Ihr gezielt den Reifegrad Eures Startups erhöhen, so dass Eure Chancen steigen, dass Ihr einen Investor findet.

Due-Diligence ist ein Begriff aus dem amerikanischen Haftungsrecht und bedeutet „den Umständen angemessene Sorgfalt und Aufmerksamkeit“. Die Due-Diligence ist die technische, rechtliche, wirtschaftliche und steuerliche Analyse, Prüfung und Bewertung eines Kaufgegenstandes, z.B. eines Startups.

Werden die Verträge und Dokumente systematisch in dem Vertragsmanagement-Tool abgelegt, verkürzt sich die Zeit die insbesondere vom Management für eine Finanzierungsrunde oder den Unternehmensverkauf aufgewendet werden muss ungemein.

Unser Co-Gründer hat einen über 100 Seiten langen Leitfaden für Startups erstellt, wie diese am besten hinsichtlich bei Finanzierung vorgehen. Erläutert werden auch die einzelnen Investorengruppen, wie Family, Fouls and Friends, Acceleratoren, Inkubatoren, Business Angels, Venture Capital-Gesellschaften, Family-Offices, staatliche Förderprogramme, Bankfinanzierungen und Crowdinvestoren. Darüber hinaus wird erläutert, wie Sie Investoren am besten konkret ansprechen und was zu beachten ist.